Как решить триединую задачу: уйти от сырьевой зависимости, не потерять доходы бюджета и найти деньги на модернизацию народного хозяйства. В статье предложен вариант решения этой задачи.

« …Если социалистическая страна свою валюту привязывает к валюте капиталистической, тогда о самостоятельной стабильной финансово-экономической системе надо забыть. .. И.В. Сталин ».

О причинах модернизационного застояОчевиден тот факт, что в России не удаётся организовать масштабную модернизацию народного хозяйства, заявленную в 2009 г. Вопрос о модернизации поднимался и в 90-е годы, но тогда речь шла лишь о модернизации экономики, озвучивались и расчётные цифры затрат: $2–2,5 трлн. Сейчас предполагается уже тотальная модернизации, так как за 20 лет деградировала не только обрабатывающая промышленность, ЖКХ, транспортная инфраструктура, но и сферы образования, культуры, науки и т. д., соответственно расчётные затраты увеличатся, с учётом структуры ВВП, примерно до $3–3,5 трлн. При этом нельзя забывать о другой антимодернизационной проблеме – это слом инновационного цикла (фундаментальные исследования – прикладные исследования – создание технологий – вывод на рынок). Весь этот цикл в России разгромлен. Негде использовать инновационные разработки – погибли практически все высокотехнологичные промышленные гиганты. Авиастроение еле теплится, станкостроение тоже. Сегодня инновационное развитие России намертво заклинено. А модернизация без наличия национальной инновационной базы – это догоняющая модернизация – удел страны второго эшелона.

По поводу госфинансирования модернизации, основные надежды связаны с доходами от нефтегазового сырья. Однако все эти доходы идут на наполнение перманентно дефицитного бюджета, а накопленные резервы практически проели в кризисные годы. Есть предложение распродать сырьевые госактивы, но их суммарная стоимость составляет лишь десятую часть от потребности финансирования модернизации. Поэтому ставка делается на зарубежных инвесторов, обладающих передовыми технологиями и финансовыми ресурсами. Однако высокотехнологичный инвестиционный капитал предпочитает другие страны с более высокой нормой прибыли и меньшими рисками. Единственное наше конкурентное преимущество на рынке глобальных инвестиций – низкие цены на энергоносители - тает на глазах. Сегодняшняя госполитика по ценовому регулированию понятна, ведь наибольшие отчисления в бюджет идут от продажи энергоносителей, а в случае создания условий к снижению цен эти отчисления уменьшатся, что приведёт к снижению доходов бюджета. Результатом такой политики является то, что энергетическая сверхдержава оказалась не способной создать механизм трансформации избыточных сырьевых ресурсов в дело модернизации народного хозяйства (н/х). Но это не означает, что такого механизма не существует в принципе. Один из вариантов решения проблемы мотивации инвесторов к вложениям в модернизацию н/х России рассматривается в данной статье.

Всё новое - это хорошо забытое старое

Власть должна публично заявить о мерах поддержки конкурентоспособности отечественного производителя на весь период действия программы модернизации. Главные можно вычленить: это цены на топливо и на электроэнергию. Они не то что не должны повышаться, опережая инфляцию, – они снижаться должны для внутреннего потребителя на весь период модернизационного цикла, чтобы стимулировать производство. Нет сейчас у большинства наших предприятий денег, на переоборудование и переход на энергосберегающие технологии. Но ведь то, что мы сами являемся производителями практически всех видов энергетических ресурсов, и есть наше преимущество. Однако реализовать его без наличия эффективной национальной кредитно-денежной системы, опираясь лишь на кредитный рынок США и Евросоюза, невозможно, так как эти рынки сами находятся в состоянии перманентного кризиса, а регуляторы ищут пути их системной модернизации. России необходимо построить национальную кредитно-денежную систему, где рубль будет обеспечен не корзиной валют (евро-доллар), которые сами не имеют гарантированного обеспечения от обесценивания, а реальными материальными ценностями. Материальный ресурс, способный полностью обеспечить национальную валюту в качестве свободно конвертируемой денежной единицы, в стране есть. Это промышленные запасы высоколиквидных на мировом рынке минерально-сырьевых ресурсов (нефть, газ, золото, платина…), которые признаются авторитетными международными оценщиками. Мониторинг движения запасов ведётся компетентными государственными организациями: ФБУ ГКЗ и Росгеолфонд. Россия в начале XXI века оказалась в уникальной ситуации. В результате трудов нескольких поколений советских геологов был накоплен стратегический резерв минерально-сырьевых ресурсов, прошедших экспертную оценку в Государственной комиссии по запасам полезных ископаемых и учитываемых в реестре Государственного баланса полезных ископаемых. По оценкам экспертов, суммарная ценность минерально-сырьевой базы России по разведанным и оцененным запасам всех видов полезных ископаемых составляет не менее 28 трлн долл. США [1]. Ни в одной стране мира такого актива нет просто потому, что ни одна страна не ставила, как СССР, задачу сырьевой самодостаточности. Прежде чем рассмотреть вопрос монетизации этого актива для обеспечения финансирования модернизации, совершим исторический экскурс по вехам развития отечественной денежной системы в XX веке.

Русский рубль в новейшей истории

Отечественная кредитно-денежная система пережила в бурном ХХ веке несколько этапов развития, каждый из которых соответствовал тогдашним историческим вызовам. Первый этап берет начало в 1897 году, когда министр финансов С. Витте ввел в обращение обеспеченный золотом рубль, а заканчивается революцией 1917 года. Эти 20 лет были, пожалуй, единственным прецедентом в нашей истории, когда страна имела национальную свободно конвертируемую валюту. Минфин создавал золотой рубль не ради удовлетворения великодержавных амбиций, а для финансового обеспечения масштабных планов модернизации российской экономики, которые, как правило, инициировались и проводились в жизнь этим министерством, за что его называли государством в государстве [2].

Второй этап начинается с введения в 1922 году золотого червонца – для подавления гиперинфляции, а также ради финансирования НЭПа и подготовки к модернизации аграрного и индустриального секторов экономики. Характерной особенностью являлась оригинальная система параллельного хождения с 1922 по 1924 год советских денежных знаков и золотого червонца. Твердая валюта постепенно занимала доминирующее положение путем гибкого, последовательного регулирования соотношения в обращении совзнаков и червонцев, что было связано с характером товарооборота, с целью изменить структуру кредита на фоне снижения цен и повышения покупательной силы червонца.

Третий этап – кредитно-денежная система периода 30–50-х годов, характеризующаяся жестким запретом на хождение иностранной валюты. Слабые экспортные возможности отечественной экономики порождали дефицит валюты, которая была необходима для стратегического импорта, обеспечения деятельности государственных организаций за рубежом. Восполнить дефицит удавалось за счет экспорта зерна и интенсивной разработки месторождений золота, серебра, платины. Ради пополнения казны государство стимулировало многообразие форм собственности на добычных работах: госпредприятия, артели, спецпредприятия НКВД, вольный принос.

Четвертый этап: кредитно-денежная система 60–80-х годов успешно обслуживала товарооборот со странами СЭВ и государствами социалистической ориентации, ради чего была построена уникальная мультивалютная система. В те времена власть использовала для внешних расчетов за товары и услуги переводной рубль, клиринговый рубль, валютные боны и чеки. С 60-х годов государство развивает мощный источник поступления валютных средств – экспорт нефтегазового сырья. Именно на эти деньги ради модернизации экономики по импорту закупались не только техника, технологии, оборудование, но и целые заводы. Западу удалось остановить этот процесс во второй половине 80-х, когда США в сговоре с Саудовской Аравией обрушили цены на нефть. Чтобы предотвратить коллапс экономики, правительство Горбачева - Рыжкова прибегло к массированным внешним заимствованиям и распродаже золотого запаса. Но это лишь позволило отсрочить крах. Правительство Ельцина - Гайдара добило кредитно-денежную систему страны либерализацией цен 1992 года. С того времени начался еще один уникальный период отечественной финансовой истории, когда доллар де-факто стал на территории России параллельной валютой.

Пятый этап: высокая инфляция начала 90-х годов уничтожила накопления предприятий и граждан. Развал кредитно-денежной системы привел к утрате доверия к рублю. Население самостоятельно нашло убежище для своих накоплений – доллар США. Позже по тому же пути пошло и государство, и в середине 2008 года валютные резервы ЦБ РФ составляли около $600 млрд

Таким образом, можно сделать вывод, что состояние денежной системы зависит, в первую очередь, от состояния государственной власти. Сильная власть большевиков оказалась способной ввести в обращение твердую национальную валюту даже в условиях послереволюционной разрухи 20-х годов. В тот же период слабая власть Веймарской республики с аналогичной задачей не справилась, из-за чего в денежном обращении Германии доминировала иностранная валюта. В современной России слабой финансово-экономической власти не удалось создать эффективную кредитно-денежную систему, даже в условиях бюджетного профицита и огромных валютных резервов.

Уже давно ставится задача придать рублю статус свободно конвертируемой валюты (СКВ). Аргументы разные: свободный обмен за рубежом, престиж страны, стимул для иностранных инвесторов и т.д. Очевидно, что без изменения финансово-экономической политики рубль не имеет предпосылок стать СКВ, так как в стране высока инфляция, мало производится товаров на внешний рынок. Переход к торговле нефтью за рубли мало что изменит, так как денежный оборот нефтяной торговли в десятки раз ниже оборота на российских валютных биржах. Гораздо важнее определиться: какой рубль необходим для подъема конкурентоспособности отечественной экономики? Конкурентоспособность в первую очередь зависит от обеспеченности доступными по цене ресурсами: энергетическими, сырьевыми, кадровыми, финансовыми. В период реформ для российских производителей оказался наиболее недоступным финансовый ресурс, поскольку отечественные банки предоставляют кредиты в разы дороже, чем европейские, и на короткий срок. А для модернизации производства требуются «длинные» деньги, ведь реализация крупных проектов продолжается в среднем 5 лет. «Голубые фишки» занимают «длинные» деньги на зарубежных финансовых рынках, остальные производители вынуждены работать на безнадежно устаревших фондах. Особенно бедственное положение наблюдается в аграрном секторе.

Какой рубль нам нужен

Когда отечественные банки смогут кредитовать производителей на условиях не худших, чем в Европе? Согласно финансовой аксиоме – банки способны предоставлять доступные долгосрочные кредиты лишь тогда, когда население заинтересовано делать долгосрочные накопления на депозитных счетах. Можно ли в России создать кредитно-денежную систему не хуже западной? Да, можно, если внедрять достижения западных финансовых институтов в сочетании с отечественным опытом финансовых реформ ХХ века, а также использовать лидирующее положение России на мировом сырьевом рынке.

Для начала определимся, чего ожидают от финансовой власти разные субъекты российской экономики.

Население ждет валюту, которая охраняла бы накопленные средства от инфляции и финансовых потрясений. С 1992 года такой валютой был доллар, но в последние годы и он потерял доверие из-за обесценивания и угрозы дефолта в США.

Бизнес ожидает длинных и дешевых денег, чтобы финансировать долгосрочные инвестиционные проекты.

Банки ждут такой денежной политики, которая будет стимулировать население к хранению денег на долгосрочных депозитах.

Эти рациональные ожидания субъектов рынка можно реализовать только за счет комплексных мер. При этом необходимо учитывать высокую степень поляризации в социально-экономической сфере: между бедными и богатыми людьми, между перспективными предприятиями и безнадежно нерентабельными. Такая поляризация диктует и тактику внедрения новой кредитно-денежной системы: она должна внедряться параллельно с ныне действующей системой и быть направленной на обслуживание и развитие конкурентоспособных секторов экономики.

Почему доллар и евро являются свободно конвертируемыми валютами в глобальном мире? Ведь эмиссионные центры США и Евросоюза не держат золотовалютных резервов, как Центробанки России или Китая. 8 тыс. т золотого запаса США обеспечивают лишь незначительную долю эмиссии доллара. Свободная конвертируемость доллара и евро обеспечена спросом на товары и услуги, которые производят экономики США и Евросоюза. Иначе говоря, корзины товаров и услуг американских и европейских производителей как раз и являются резервным обеспечением эмиссии доллара и евро. Таким образом, прочность и курсовая устойчивость национальных валют напрямую зависит от конкурентоспособности национальных товарных корзин. Именно корзин, а не отдельных товаров.

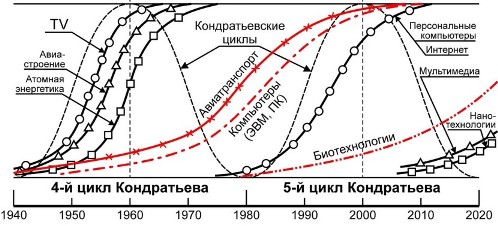

Способна ли Россия сформировать корзину из высоколиквидных на мировом рынке товаров, которые станут резервным обеспечением свободно конвертируемого рубля? Известно, что по ряду сырьевых товаров мы занимаем весомое место на мировом экспортном рынке. Это нефть, газ, никель, золото, серебро, медь, платиноиды, алмазы. Промышленные запасы и разведанные ресурсы полезных ископаемых (ПИ) в стране позволяют производителям данных товаров с оптимизмом смотреть в будущее. Стоимость национальной корзины высоколиквидных запасов ПИ можно вычислить, зная среднюю стоимость товаров (производимых из этих запасов) на мировом рынке за предшествующие 25 лет и объём учтённых промышленных запасов (Табл.1). Четвертьвековой период для исчисления средних цен принимается для исключения влияния конъюнктурных всплесков на мировом рынке, ведь, согласно длинному циклу Кондратьева, современная мировая экономика находится в фазе спада (25–30 лет), причём сейчас она находится в нижней части фазы. (Рис.1) Далее предстоит фаза подъёма 25-30 лет [4]. В приведённой таблице нет платиноидов и никеля, так как сведения об их запасах недоступны, по нефти и газу автор ориентировался на наиболее консервативные оценки западных экспертных агентств. Усреднённая стоимость товаров за предыдущие 25 лет значительно отличается от нынешней ценовой конъюнктуры: так, для золота она составила 20 долл./г, барреля нефти -- 30 долл., 1000 м3 газа – 100 долл. Общая стоимость корзины высоколиквидных товаров России оказалась эквивалентной 7640,2 млрд долл. Оценка национальной корзины высоколиквидных запасов, исходящая из усреднённых рыночных цен за 25-летний цикл может давать различную итоговую цифру в зависимости от методики усреднения, однако для выбора механизма монетизации пока достаточно лишь порядка цифр. Расчётная стоимость национальной корзины высоколиквидных запасов превышает годовой ВВП России более чем в 4,5 раза.

Таким образом, очевидно, что прошедшие государственную экспертизу промышленные запасы высоколиквидного на мировом рынке сырья являются надежным фундаментом для создания эффективной кредитно-денежной системы и выпуска свободно конвертируемой валюты.

Табл.1 Оценка корзина высоколиквидных сырьевых запасов Российской Федерации

Товары Промышленные запасы полезных ископаемых

(категории А+В+С1+С2) Стоимость, млрд долл. Оценочная стоимость единицы продукции за предыдущие 25 лет

Золото 12199,4 т* 243,0 20 долл/грамм

Серебро 111,8 тыс. т* 35,9 10 долл/тр. унция

Медь 89642,5 млн т* 179,3 2000 долл/тонна

Нефть 77,4 млрд баррелей** 2322,0 30 долл/баррель

Газ 48,2* трлн м3

(А+В+С1) 4820,0 100 долл/тыс м3

Алмазы 1290,3 млн кар. 40,0***

Итого 7640.2

* Государственный доклад «О состоянии и использовании минерально-сырьевых ресурсов РФ в 2010 году», Москва, 2011 г.

** По данным BP Statistical review of world energy 2011г. (официальные сведения секретны)

*** По оценке выручки от продаж в период 2000 – 2009 гг. (Государственный доклад «О состоянии и использовании минерально-сырьевых ресурсов РФ в 2009 году»), М., 2010 г.

Механизм монетизации высоколиквидных сырьевых активов

Очевидно, что строительство новой денежной системы, стабильность которой обеспечивается минерально-сырьевой базой (МСБ) высоколиквидных полезных ископаемых (ПИ) не может состояться без смены целеполагания развития МСБ. В советское время целеполаганием МСБ было обеспечение в полной мере н/х национальными ресурсами, во избежание зависимости от импорта. В России 90 – 2000 гг. целеполаганием стало наполнение госбюджета, а по-простому проедание советских запасов. Новым целеполаганием могло бы стать – ресурсное (как в натуральном, так и в денежном выражении) обеспечение модернизации н/х. Для реализации такого целеполагания необходимо решить задачу монетизации высоколиквидных сырьевых запасов ПИ.

Обозначим, в общих чертах, действия по организации параллельной кредитно-денежной системы. Начало ей должно положить законодательное решение о выпуске параллельной валюты – инвестиционного рубля (ИР), обеспеченного совокупной стоимостью корзины высоколиквидных сырьевых товаров и их ресурсных запасов, как отечественных производителей, так и государства. Цель монетизации высоколиквидных сырьевых активов – обеспечение национальной валюты реальными ценностями, стандарт стоимости которых выражен в виде индекса стоимости корзины активов. Эмиссионным центром может стать специально созданная структура – Фонд модернизации (ФМ), которую учреждают на долевых началах государственные и негосударственные производители высоколиквидных сырьевых товаров, а также Росрезерв и Гохран, как покупатели и продавцы этих товаров. Учредители берут обязательства по продаже-покупке своих товаров за ИР, для чего формируют виртуальную товарную корзину из номенклатуры производимой ими продукции и заключают картельное соглашение о фиксированном коридоре цен в ИР на включенные в корзину товары. Коридор цен фиксируется на ближайшие 20-25 лет. Такой срок достаточен для модернизации отечественной промышленности, а также соответствует фазе подъёма длинного экономического цикла Кондратьева (Рис.1). Ориентиром для этого коридора станет индекс мировых цен на высоколиквидные минерально-сырьевые товары в предыдущие четверть века – индекс минерально-сырьевых цен (ИМСЦ). ИМСЦ целесообразно пересчитывать каждые 5-6 лет с учётом того, что в рамках длинных экономических циклов (40 – 50 лет) существуют короткие циклы (10-11 лет), где фазы подъёма и спада составляют 5-6 лет. Такой шаг создаст предпосылки позиционирования России в качестве ценового регулятора на мировом рынке минерально-сырьевых ресурсов. Очевидно, что на ближайшие годы российским сырьевым производителям не грозят убытки из-за распродажи товаров по заниженным ценам, так как на валютном рынке будет дефицит ИР, так как эмиссия будет увязана с целевым финансированием модернизационных проектов. В то же время, они получат новые возможности для финансирования своих долгосрочных проектов за счёт кредитной эмиссии ИР под залог запасов ПИ или складских запасов товарной продукции.

Рис. 1

По сути, сводный индекс цен товарной корзины станет товарным стандартом свободно конвертируемого рубля по аналогии с золотым стандартом, а ФМ будет выполнять функции аналогичные тем, что выполняет Федеральная резервная система США на национальном и глобальном финансовых рынках. Разница в том, что ФРС оперирует учетной ставкой, а ФМ – индексом цен корзины сырьевых товаров. Кроме того в функции ФМ должно входить кредитование модернизационных и инновационных проектов (Рис. 2).

По сути, сводный индекс цен товарной корзины станет товарным стандартом свободно конвертируемого рубля по аналогии с золотым стандартом, а ФМ будет выполнять функции аналогичные тем, что выполняет Федеральная резервная система США на национальном и глобальном финансовых рынках. Разница в том, что ФРС оперирует учетной ставкой, а ФМ – индексом цен корзины сырьевых товаров. Кроме того в функции ФМ должно входить кредитование модернизационных и инновационных проектов (Рис. 2).

Вспомним, что главной целью рассматриваемого проекта является обеспечение модернизации экономики дешевыми и долгосрочными финансовыми ресурсами, а также исключение зависимости рубля от курсовых колебаний евро и доллара. Стоимость ИР будет зависеть от индекса стоимости товарной корзины. Поскольку Россия является ведущим производителем и экспортером представленных в корзине товаров, в ее руках имеются все возможности по регулированию стабильности индекса стоимости товарной корзины. Основными рычагами ценового регулирования могут стать закупки и интервенции Росрезервом и Гохраном товаров из номенклатуры корзины, а также переориентация вложений государственных валютных резервов в долговые обязательства США и Евросоюза на закупки высоколиквидных минерально-сырьевых товаров в государственный резерв. Для достижения поставленных целей, ФМ через уполномоченные банки запускает программу привлечения пятилетних безотзывных депозитов в рублях (либо вексель) от физических и юридических лиц по нулевой ставке, что станет основным источником дешёвого кредитования модернизационных проектов со стороны ФМ и уполномоченных банков. Почему такие депозиты будут привлекательны для вкладчиков? Во-первых, через 5 лет вклады можно будет получить в ИР по курсу, зафиксированному на момент заключения депозитного договора, т.е. фактически вкладчики получат премию за счет курсовой разницы между обесцененным инфляцией рублем и стабильным ИР. Во-вторых, товары из корзины ФМ они смогут покупать по стабильным ценам. Безотзывными вкладами в ИР заинтересуются, в первую очередь, хранители накоплений под матрацем и в оффшорах, обеспокоенные нестабильностью евро и доллара.

Рис. 2 Структурная схема Фонда модернизации

Инвестиционный рубль может получить статус самой надежной валюты мира, так как его обеспечивает не только корзина высоколиквидных товаров, но и гарантии производителей и государства о долгосрочной стабильности цен. Обладатели депозитов и векселей в ИР смогут получать кредиты под залог, ведь государство выступает гарантом их конвертирования в ИР. А чем интересен для производителей высоколиквидных товаров данный проект? Во-первых, первоочередное право на долгосрочное кредитование в рамках программы ФМ будут иметь его учредители. Во-вторых, они смогут покупать друг у друга товары за ИР, для чего может быть выпущена внутренняя эмиссия ИР под залог уставного капитала ФМ. Эта эмиссия позволит открыть долгосрочную кредитную линию каждому учредителю под закупку товаров за новый рубль. Кроме того, ФМ будет для формирования собственных резервов высоколиквидных активов закупать продукцию за ИР (или контракты на поставку). Например, малые и средние золотодобывающие предприятия вряд ли могут стать учредителями ФМ, однако, продав фонду свою продукцию за свободно конвертируемые рубли, они получат возможность покупать дешевые топливно-энергетические ресурсы, затраты на которые составляют до 50 % себестоимости золотодобычи. В период становления кредитно-денежной системы лимит эмиссии ИР не должен превышать суммы годового производства товарной корзины, что фиксируется законодательно или уставом ФМ. Если негосударственные производители высоколиквидной продукции не захотят вступать в ФМ, государство может пойти иным путем: создав государственную организацию по экспорту сырьевых и энергетических ресурсов, куда войдут: Росрезерв, Гохран, Инвестиционный фонд РФ, резервные фонды Минфина, нефтегазовые госкомпании, они и создадут тот же самый ФМ.

Инвестиционный рубль может получить статус самой надежной валюты мира, так как его обеспечивает не только корзина высоколиквидных товаров, но и гарантии производителей и государства о долгосрочной стабильности цен. Обладатели депозитов и векселей в ИР смогут получать кредиты под залог, ведь государство выступает гарантом их конвертирования в ИР. А чем интересен для производителей высоколиквидных товаров данный проект? Во-первых, первоочередное право на долгосрочное кредитование в рамках программы ФМ будут иметь его учредители. Во-вторых, они смогут покупать друг у друга товары за ИР, для чего может быть выпущена внутренняя эмиссия ИР под залог уставного капитала ФМ. Эта эмиссия позволит открыть долгосрочную кредитную линию каждому учредителю под закупку товаров за новый рубль. Кроме того, ФМ будет для формирования собственных резервов высоколиквидных активов закупать продукцию за ИР (или контракты на поставку). Например, малые и средние золотодобывающие предприятия вряд ли могут стать учредителями ФМ, однако, продав фонду свою продукцию за свободно конвертируемые рубли, они получат возможность покупать дешевые топливно-энергетические ресурсы, затраты на которые составляют до 50 % себестоимости золотодобычи. В период становления кредитно-денежной системы лимит эмиссии ИР не должен превышать суммы годового производства товарной корзины, что фиксируется законодательно или уставом ФМ. Если негосударственные производители высоколиквидной продукции не захотят вступать в ФМ, государство может пойти иным путем: создав государственную организацию по экспорту сырьевых и энергетических ресурсов, куда войдут: Росрезерв, Гохран, Инвестиционный фонд РФ, резервные фонды Минфина, нефтегазовые госкомпании, они и создадут тот же самый ФМ.

Новый подход имеет свои экономические преимущества и недостатки. Минусы в том, что производители и государство лишатся сверхприбылей на пике цен, хотя, произойдет это не ранее, чем через 5 лет, когда вкладчики начнут снимать депозиты, конвертируемые в ИР и покупать товары из корзины по фиксированным ценам, а полное насыщение рынка новой валютой наступит еще позже. Правда, не известно какова будет конъюнктура цен через 5 лет, ведь, возможно, о нефтяных сверхприбылях останутся одни воспоминания, важны стратегические выгоды от реализации концепции - по сути, крупнейший мировой экспортер энергоресурсов декларативно откажется от сверхприбылей в период благоприятной ценовой конъюнктуры. Но российская экономика получит взамен массированные вливания инвестиционных ресурсов. Опыт показывает, что обладатели высоких технологий не горят желанием размещать свое производство в России. Решить эту проблему позволит практически неограниченная доступность финансовых ресурсов, за счет которых отечественные предприниматели смогут приобретать высокотехнологичные производства и высококвалифицированные кадры на западном рынке. Кроме того, проект гарантирует стабильные внутренние цены на сырье и энергоресурсы на период модернизации, что стимулирует инвесторов к реализации долгосрочных проектов на территории России.

Реализация предлагаемой концепции может вывести частно-государственное партнерство на такой уровень, когда производители сырьевых и энергетических ресурсов организуют финансирование модернизации не только собственной производственной базы, но и выступят в качестве доноров модернизации всего народного хозяйства. Инфляционное давление со стороны свободных денег сведётся к нулю, так как эти деньги потекут на депозиты, ведь другого пути (кроме как у производителей высоколиквидных сырьевых товаров) конвертации денег в ИР практически не будет. Деятельность Фонда модернизации позволит в сфере МСБ постепенно перейти от политики «сырьевого придатка» к политике сырьевого обеспечения модернизированной национальной промышленности. Ведь, по большому счёту, рентабельных (конкурентоспособных) ресурсов у нас не так много, как это кажется сейчас на фоне деиндустриализованной экономики, когда потребность промышленности в сырье и энергоресурсах невелика. После восстановления индустрии и повышения покупательной способности населения по многим позициям наших ресурсов едва хватит на собственные нужды, так как энергопотребление на душу населения у нас в разы ниже, чем в высокоразвитых странах.

Заключение

Предлагаемая концепция является новым подходом к решению проблемы модернизации, предполагающим консолидацию элит ради реализации общенационального институционального проекта. Возможности частно-государственного партнёрства на институциональном уровне можно проиллюстрировать на примере одного из инновационных мегапроектов, для реализации которых и задуман Фонд модернизации.

Газмаш

Одним из секторов промышленности, который стоит в очереди на модернизацию является машиностроение, рассмотрим, как можно его модернизировать через ФМ. Успешность реализации такого долгосрочного проекта зависит от правильности выбора стратегии развития энергетических ресурсов для промышленного потребления. Очевидно, что у России есть все предпосылки для того чтобы первой из индустриально развитых стран перейти на газовую доминанту в энергообеспечении экономики. В машиностроении ключевым критерием конкурентоспособности является способность производить экономически эффективную силовую установку (двигатель). Поэтому в первую очередь ФМ должен объявить программу финансирования инноваций по созданию газовых (газово-электрических) силовых установок для всех видов машиностроения, а также инновационных видов газового топлива. Реализация этих инновационных разработок будет генерировать модернизационные проекты в соответствующих видах машиностроения. При этом отечественные ВИНКи смогут диверсифицировать свой бизнес, вложив средства в машиностроение на газовой (газо-электрической) тяге. Тогда привычные сырьевые бренды превратятся в энергомашиностроительные. К примеру, Роснефтьгазавиа, Лукойлгазавто, Сургутждгазовоз и т. п. Таким образом, не только государство, но и ВИНКи обезопасят себя от непредсказуемых колебаний мировых сырьевых цен. Реализация данного проекта позволит государству продать всю свою собственность в нефтянке без ущерба национальной безопасности. По аналогичной модели ФМ организует финансирование инновационных и модернизационных проектов во всех отраслях н/х. Возможности кредитной эмиссии ФМ позволяют обеспечить финансирование проектов на сумму, как минимум, $ 7, 64 трл. (Табл.1). Привлекательность супернадёжной валюты (ИР) создаёт предпосылки для рекрутинга по всему миру высококвалифицированных специалистов и передовых технологий.

Кто это потянет

Технических проблем для реализации предлагаемой концепции нет. Проблема в том, что для начала должно состояться инновационное преобразование в мышлении правящей элиты и концентрации её политической воли ради реального воплощения их лозунгов о Великой России. Насколько это сложно говорит тот факт, что за последние 500 лет подобные модернизационные проекты удавались лишь трижды: И. Грозному, Петру 1, И. Сталину.

Сергей Матвейчук, аналитик «Национальная ассоциация по экспертизе недр» (НП НАЭН)

Литература:

1 В.В. Путин. Минерально-сырьевые ресурсы в стратегии развития российской экономики. «Природно-ресурсные ведомости». № 7 (24), 2000 г.;

2. С. Ю. Витте Собрание сочинений и документальных материалов В 5 томах Том 3 Денежная реформа кредит и банковская система России Книга 1 Наука 2006;

3. Леонид Юровский, Денежная политика Советской власти (1917-1927), издательство: Экономика, 2008 г.;

4. Юрий Яковец, Волны Кондратьева и цикличная динамика экономики и войн: теория и будущее, «Экономические стратегии», №3-2005, стр. 06-11;

5. Государственный доклад «О состоянии и использовании минерально-сырьевых ресурсов Российской Федерации в 2009 году» Москва, 2010г.

6. Государственный доклад «О состоянии и использовании минерально-сырьевых ресурсов РФ в 2010 году», Москва, 2011 г.

5. Re: Как уйти...

4. Ответ на 2., рудовский:

3. взять и поделить!

2. Re: Сырьевые ресурсы как источник финансирования модернизации

1. Не слишком ли на злобу дня?