Смена острой фазы экономического кризиса, пришедшейся в России на 2008 – 2009 гг., стабилизацией экономического роста в 2010 г., наблюдающейся в нашей стране на фоне роста цен на экспортируемые энергоносители, вызвала стабилизацию курса рубля. Масштабные интервенции Банком России в текущем году применялись уже для сдерживания не обесценения, а наоборот – укрепления рубля (в мае 2010 г.). В целом на протяжении года курс бивалютной корзины сначала снижался по отношению к рублю, а затем начал возвращаться на позиции, характерные для начала года (около 35,5 рублей). Максимальную стоимость корзина в течение календарного года имела 1 января – 36,16 рубля, а минимальную – 1 мая (33,45 рубля). Текущее её значение (16 октября) – 35,65 рубля, т.е. рубль подорожал на 13% по сравнению с моментом самого глубокого падения курса, зафиксированного 6 февраля 2009 г.

На этом фоне вновь разворачивается дискуссия о том, какой валютной политики стоило бы придерживаться Банку России: направленной на поддержание высокого или низкого курса рубля. В этой связи заслуживает внимания статья депутата III Государственной Думы от «Союза правых сил» Константина Ремчукова «О недопустимости роста курса рубля». Статья была опубликована в «Независимой газете» 7 октября 2010 г. №216 (5129).

Аргументы сторонников заниженного курса

Аргументы г-на Ремчукова примерно таковы: рост курса рубля удешевляет импорт, что провоцирует сокращение производства в России и ведёт к сокращению уровня доходов населения (из-за сокращения производства предприниматели вынуждены сокращать работников и уменьшать заработные платы), тормозит развитие сельского хозяйства и промышленности, а также уменьшает доходы бюджета (связанные с экспортом) и может провоцировать снижение экспортных пошлин и налога на добычу полезных ископаемых, чтобы поддержать экспортёров сырья, которые столкнутся с уменьшением рублёвого эквивалента своей валютной выручки. В обоснование позиции на снижение курса рубля приводится политика Японии и Китая, направленная на сдерживание курса иены и юаня соответственно. Типичная аргументация монетаристов-инфляционистов. И, казалось бы, всё аргументировано. Но это лишь видимость. Постараемся разобраться.

Эмпирическая часть

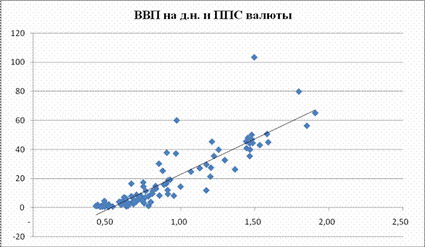

Проанализируем данные Отчёта о глобальной конкурентоспособности 2010 – 2011 гг., подготовленного под эгидой Всемирного экономического форума. Для исследования используем данные по ста крупнейшим экономикам мира из 139 экономик, участвовавших в исследовании. Сравним долю ВВП страны в мировом валовом продукте в номинальных ценах и по паритету покупательной способности. Если доля экономики страны в МВП по паритету покупательной способности выше, чем в номинальных ценах, это свидетельствует об относительном занижении курса национальной валюты. Если же отношение обратное, то курс национальной валюты относительно высок.

По результатам исследования не составит большого труда заметить, что между паритетом покупательной способности валюты и ВВП на душу населения в стране, который является косвенным индикатором как производительности труда, так и уровня жизни населения, наблюдается зависимость, близкая к линейной. Производительные экономики, экономики, характеризующиеся высоким уровнем жизни населения, имеют относительный высокий курс национальной валюты, тогда как экономики с низкой производительностью труда и, как следствие, низким уровнем жизни населения, оперируют национальной валютой с относительно низким реальным курсом. Также исследование позволяет заметить, что курс рубля занижен по отношению к резервным мировым валютам примерно в той же степени, как и юань, т.е. примерно на 30%. В то же время бразильский реал имеет курс, заниженный всего на 5%, т.е. в пределах погрешности, свойственной однофакторным исследованиям.

Сходные с рублём показатели реального курса имеют валюты таких стран-экспортёров нефти как Саудовская Аравия, Алжир, Нигерия, Азербайджан. В то же время страны, которые находятся на пути диверсификации экономики от экспортной зависимости, имеют более крепкий курс национальной валюты. Таковы Норвегия (курс норвежской кроны завышен по отношению к основным резервным валютам почти на 80%), ОАЭ (почти на 50%), Венесуэла (почти на 15%). Богатые и осуществляющие переход к инновационной экономике от нефтяной зависимости Оман и Бахрейн держат курс своих риала и динара соответственно на уровне паритета с основными резервными валютами.

Соотношение ВВП на душу населения (по оси ординат, тыс. долларов США) и паритета покупательной способности национальной валюты (по оси абсцисс, коэффициент)

В Отчёте о глобальной конкурентоспособности выделяется пять стадий развития страны: три базовых и две переходных (между первым и вторым и между вторым и третьим базовыми уровнями). На первом базовом уровне развитие национальной экономики определяется экстенсивным расширением использования факторов производства (прежде всего, природных ресурсов и труда). На втором базовом уровне, к которому эксперты Всемирного экономического форума отнесли Россию, Китай и Бразилию, экономический рост достигается за счёт повышения эффективности использования факторов производства. Наконец, на третьем базовом уровне, к которому относятся развитые экономики, главным двигателем экономического развития служат инновации. Стоит ли говорить, что Саудовская Аравия, Алжир, Нигерия и Азербайджан находятся или на первом базовом уровне, или на стадии перехода от первого ко второму базовому уровню, тогда как Норвегия, ОАЭ, Оман, Бахрейн – представители или третьего базового уровня, или страны, находящиеся на переходе от второго к третьему базовому уровню.Сугубо эмпирическое исследование показывает, что низкий, заниженный реальный курс национальной валюты не характерен для развитых экономик. Постараемся проследить логику высокого курса.

Зачем нужен высокий курс

Логика эта – захват сырья и рынков. Если курс рубля занижен по отношению к доллару США на 30%, это означает, что американский покупатель на 1 доллар может приобрести в России на 30% больше товаров, чем, если бы реальный курс был альпари. Заниженный курс национальный валюты стимулирует экспорт сырья и труда. Россия за счёт заниженного курса продаёт больше нефти, а Китай даёт большему числу рабочих рук занятие. Ни в первом, ни во втором случае речи об инновационном развитии вести не приходится. Заниженный курс национальный валюты упрочивает сложившуюся структуру экономики и препятствует её преобразованию. Таким образом, является препятствием на пути к заявленной модернизации. По сути дела, завышенные курсы валют стран Северной Америки и Западной Европы при заниженных курсах валют государств «третьего мира» создают систему неэквивалетного обмена благ – это выгодная и эффективная система получения доступа к природным и трудовым ресурсам небогатых стран Африки, Азии, Латинской Америки.

Высокий реальный курс валюты стимулирует иностранные инвестиции в капитал. И высокий реальный курс валюты позволяет относительно дёшево приобретать товары за рубежом. Это, конечно, могут быть, как опасается г-н Ремчуков, предметы роскоши и потребления. Но могут этими товарами стать и технологии, необходимые для модернизации страны. Для того чтобы объектом импорта стали именно передовые технологии, необходима цельная государственная политика, одной политикой валютного курса здесь не ограничишься: курс – это необходимое, но не достаточное условие. Но, всё-таки, подчеркнём – условие необходимое.

Наконец, самое важное. Высокий реальный курс валюты при низкой внутренней инфляции стимулирует внутренние сбережения. А именно внутренние реальные сбережения являются наиболее устойчивым и основным источником инвестиций в капитал в национальной экономике и залогом экономического роста, снижения зависимости от экспорта сырья. Как показал опыт кризиса 2007 – 2010 гг., экономическая модель, основанная на безграничном росте долга и снижении реальных сбережений (кейнсианско-монетаристская модель), является тупиковой.

В ходе трёх последних кризисных лет вызванные ростом долгового пузыря, прежде всего, в США диспропорции в глобальной экономике не были преодолены, поэтому под мировой экономикой осталась пороховая бочка в виде катализатора новых сопоставимых кризисов, которые могут произойти уже в скором будущем. Это нужно понимать и к этому нужно готовиться, стремясь класть в основу роста собственной экономики внутренние сбережения. Занижая курс рубля и провоцируя инфляцию, мы, наоборот, стимулируем бегство капитала из страны.

О курсе валюты и импорте

Вообще, довольно странно слышать о том, что завышенный курс рубля неизбежно повлечёт уничтожение национального производителя и наводнит Россию дешёвыми импортными потребительскими товарами.

Во-первых, давно пора понять, что потребитель, начиная с определённого уровня дохода, ориентируется, прежде всего, на качество тех товаров, работ и услуг, которые он потребляет. И наш, российский потребитель сравнивает качество товаров, работ и услуг, потребляемых в России, прежде всего, с аналогами в развитых странах Европы, а отнюдь не с уровнем Китая или Турции. Поэтому в России необходимо не консервировать неконкурентоспособные производства, а стимулировать ввоз современных технологий и создание конкурентоспособных производств. Да, это болезненный процесс, но кто-то должен взять смелость и ответственность его начать. Открытие в России новых автомобильных производств ведущими мировыми производителями и постепенное углубление ими глубины сборки, осуществляемой в России, свидетельствуют о том, что такой вариант – реальность, а не фантастика. И в этом направлении нужно идти.

Во-вторых, не нужно забывать, что валютный курс – не единственное, причём не основное средство регулирования качественного состава импорта и экспорта. Основное же средство – это таможенный тариф. Чтобы стимулировать импорт технологий, а не продуктов потребления иностранного производства, нужно не занижать курс рубля, а устанавливать соответствующий уровень таможенных пошлин, т.е. вести протекционистскую таможенную политику. Если это препятствует вхождению в ВТО, значит, не нужно входить в ВТО.

Заключение

Решение об укреплении курса рубля не следует рассматривать как призыв к резкому, тридцатипроцентному увеличению курса рубля за непродолжительный период времени. Напротив, такая политика должна быть взвешенной и долгосрочной. Дополненная мерами налоговой, таможенной, бюджетной политики, она будет содействовать изменению структуры российской экономики, изменению структуры и масштаба цен. В идеале с течением времени это должно привести к росту как зарплат, так и общего уровня цен при относительном росте уровня жизни. Конечно, это будет следствием не только валютного курса, но валютный курс должен быть соответствующим.

Мы должны понимать, что решение о стратегии изменения валютного курса рубля обусловлено выбором стратегии развития России в целом. Если стратегия – модернизация, прорыв, изменение структуры экономики и возвращение утраченных за двадцать лет позиций в мире, то реальный курс рубля должен постепенно повышаться. Если задача – сохранение существующей структуры экономики и защита сырьевых экспортёров, то нам следует вступать в войну девальваций. Выбор за нами.

Антон Любич, руководитель аппарата Руководящего Центра Движения «За Веру и Отечество», магистр экономики